年末調整8回目は保険関係を見ていきます。

対象となるのは、生命保険、地震保険、社会保険、小規模企業共済です。

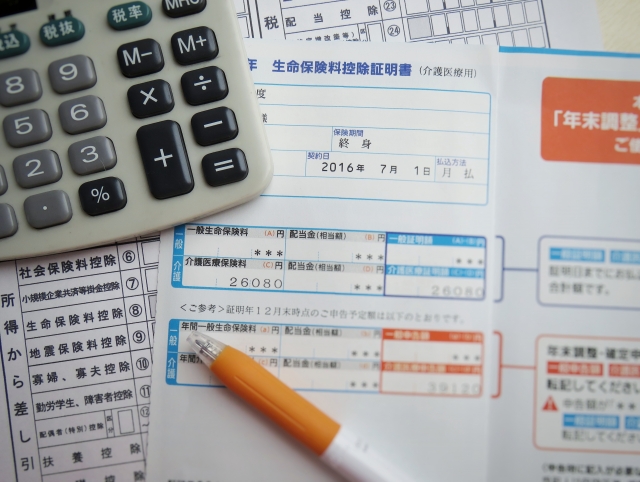

控除の対象となる保険料を支払っていれば11月頃に各保険会社等から控除証明書が送られてきます。

その年の保険料が控除の対象ですので、それまでに支払った分はもちろん控除証明書が届いた後に支払う予定分も含めます。

① 生命保険料

『一般の生命保険料』『介護医療保険料』『個人年金保険料』に3つに分類されます。

『介護医療保険料』は平成24年から追加された項目です。

一般の生命保険と個人年金については”旧”(23年以前の契約)と”新”(24年以後の契約)で控除額が異なり、”旧”の上限が5万円、”新”の上限が4万円です。

② 地震保険料

以前は損害保険料控除と呼ばれ家屋などを保険目的とする損害保険料が控除の対象でしたが、現在は地震保険のみが対象です。

生命保険は分類が追加されたのに対し損害保険は削減されました。

控除の上限は5万円です。

③ 社会保険料

健康保険、厚生年金、雇用保険、国民健康保険、後期高齢者医療保険、介護保険、国民年金、国民年金基金などです。

会社員であれば給与からの社会保険料天引き分は会社が集計してくれますが、漏れやすいのはご家族の方の保険料です。

ご両親の後期高齢医療保険や子どもの国民年金を負担していないか注意してください。

また、過去の国民年金未納分を今年払った場合も今年の控除対象です。

なお、国民年金と国民年金基金は控除証明書が必要ですが、それ以外はメモでも口頭でもOKです。

国保、後期高齢者、介護保険についてはどうしても納付書の控えなどが見つからない場合は市役所に電話すれば教えてくれます。

④ 小規模企業共済等

小規模企業共済とは個人事業主や中小法人の役員を対象とした経営者の退職金共済制度です。

国が作った制度でもあり支払った全額が控除の対象となるなど、節税効果も高い制度ですので、加入条件に該当する方は加入の検討をお勧めします。

平成23年からは共同経営者の加入が可能となり、平成28年からは退職金が増えるなど、より効果が高く使いやすい制度になっています。

小規模共済等の”等”には確定拠出年金(401k)も含まれます。

確定拠出年金には企業型と個人型があります。

個人型のiDeCoは2017年に対象範囲が拡大されたので今年が控除1年目の方もおられるかも知れません。

忘れずに年末調整に含めるようにしましょう。

年末調整リターンズも残すところあと1回です。