前回の続きで、みなし配当課税を避ける方法について見ていきます。

相続のタイミングで発行会社が相続人から買い取る場合には、納税資金確保を考慮して、みなし配当として取り扱わないこととされています。

みなし配当にならないための要件は以下の通りです。

① 相続税の申告期限の翌日から3年以内の売却(亡くなってからは3年10かヶ月)

② 売却した相続人に相続税が発生している

③ 売却した相続人は売却までに届出書を発行会社へ提出

④ 買い取った発行会社はその届出書を翌年1月31日までに税務署に提出

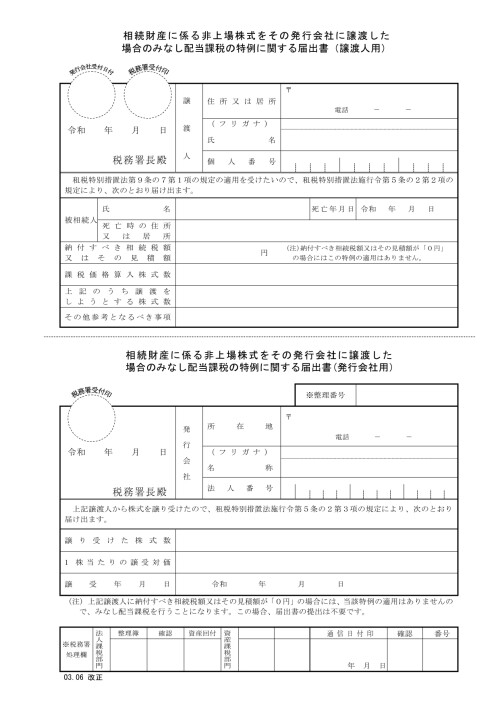

③④の届出書は「相続財産に係る非上場株式をその発行会社に譲渡した場合のみなし配当課税の特例に関する届出書」というもので、上半分は売却した相続人が、下半分は買い取った発行会社が書くようになっていて、両方書けた状態で税務署に提出します。

②については相続税が発生しにくい配偶者だと受けられないことがあるので注意が必要です。

場合によっては相続税より、みなし配当課税による所得税の方が多くなることもあり得るので、会社に買い取ってもらう予定がある場合には、相続税の申告の段階であらかじめ配当の所得税も計算してシミュレーションしておきましょう。

なお、相続した株を売却した場合、払った税金の一部を売却益から控除できる「相続税額の取得費加算の特例」という制度もあります。

この取得費加算の特例とみなし配当の特例は併用できますので、適用を忘れないようにしましょう。